La COVID-19 ha acelerado innegablemente el uso digital de la banca durante los últimos meses y este contexto ha servido para conocer el nivel de preparación digital de los diferentes actores del mercado.

El tiempo mensual dedicado a las aplicaciones móviles ha aumentado un 40% y en cuanto al sector bancario específicamente, los bancos que registran el más alto nivel de tráfico y participación son los que tienen las aplicaciones móviles mejor valoradas, según hemos visto en nuestro informe mobile.

Dado el reducido acceso a las sucursales (propiciado tanto por los confinamientos como por el cierre de oficinas), la estrategia digital de los bancos se ha convertido en una gran ventaja competitiva, más aún para aquellos que pueden ofrecer canales de contacto alternativos con toda la operativa que un cliente pueda necesitar (obviamente sin necesidad de ir a una oficina).

Así que la crisis de 2020 en la que estamos inmersos supone una auténtica prueba de estrés a gran escala para todos los bancos. Así encontramos que en los resultados financieros del primer semestre de este año, muchos bancos europeos han registrado una disminución de sus actividades de banca comercial, como por ejemplo HSBC en el Reino Unido, que ha registrado una disminución del 19% en sus ingresos operativos netos, así como su valor en bolsa, que se ha reducido a la mitad desde el 1 de enero. A pesar de este entorno desafiante, algunos bancos, como CaixaBank en España o Nordea en los países nórdicos, han podido mantener ingresos estables.

Tras analizar la experiencia omnicanal de la banca en España y la experiencia cliente digital de la banca en España, en este post te resumimos el análisis a nivel europeo realizado por D-Rating. Si quieres más información sobre D-Rating no dudes en decírnoslo:

Hay disparidad entre los bancos europeos en su nivel de propuesta digital

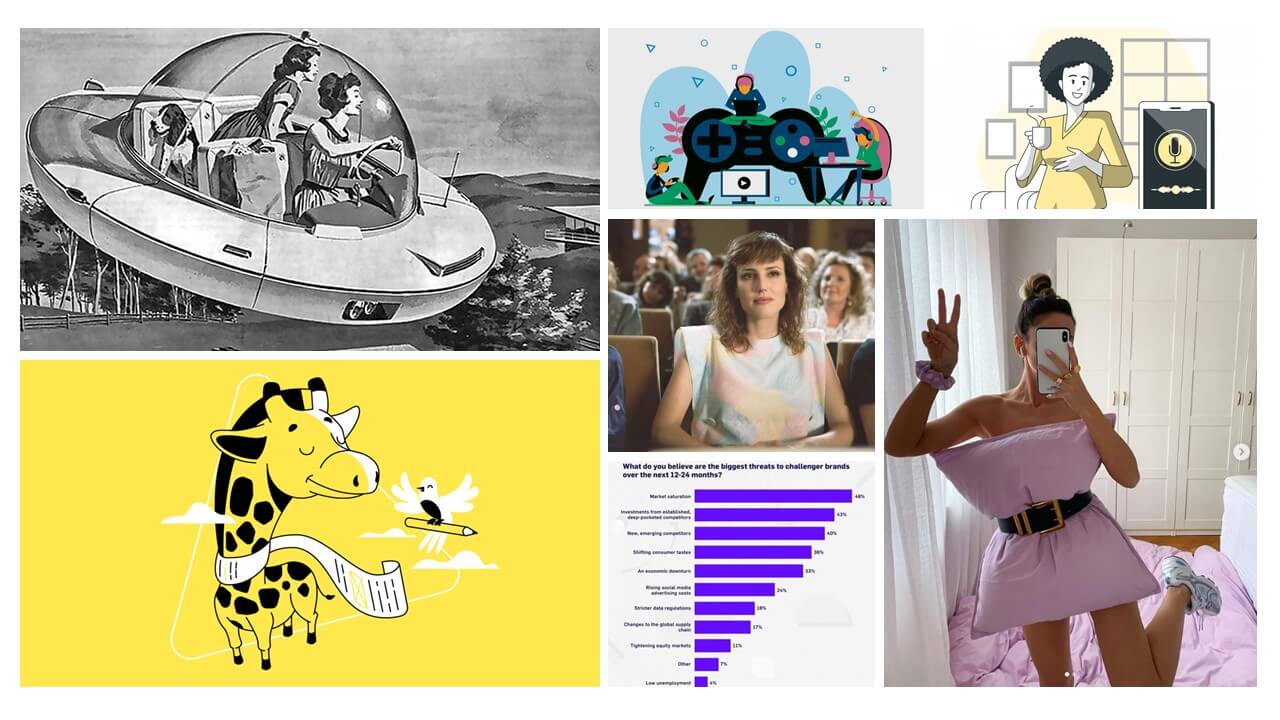

D-Rating, la primera agencia de calificación de rendimiento digital, ha ampliado su alcance de calificación a una geografía europea mayor, que consta de un grupo de 58 entidades e incluye una selección de bancos tradicionales, bancos digitales y neobancos denominada EURO-58.

Bancos analizados en el EURO-58

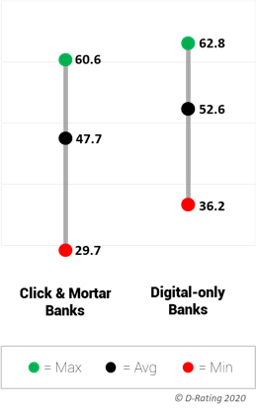

La evaluación comparativa de la propuesta digital de los bancos analizados en el EURO-58, ha arrojado luz sobre una notable disparidad en términos de rendimiento digital. Mientras que unos pocos bancos tradicionales obtienen una puntuación tan alta como los principales bancos digitales y neobancos, otros parecen rezagados en su relación digital con el cliente.

Valores máximos, mínimos y medios de las puntuaciones de la Propuesta Digital por categoría bancaria entre los bancos EURO-58

Apertura completa de cuentas digitales en menos del 60% de los bancos tradicionales

Siendo el primer paso con un nuevo cliente, la posibilidad de abrir una cuenta 100% de forma digital representa una muestra significativa de la digitalización de los bancos.

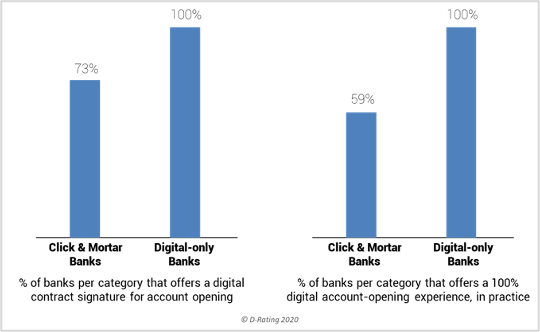

El 73% de los 51 bancos tradicionales analizados ofrecen opciones de firma de contratos digital, pero en realidad solo el 59% de ellos realmente tienen el proceso completamente digitalizado.

Porcentaje de bancos por categoría bancaria que ofrecen la apertura de cuenta digital y los que el proceso es 100% digital

Los resultados del mystery shopper realizado indican que:

- 4 bancos exigieron mandar documentación por correspondencia postal.

- 9 bancos requerían una visita a la sucursal en persona.

- 15 bancos necesitaban una llamada telefónica.

Por el contrario, todos los bancos digitales y neobancos ofrecen una experiencia de apertura de cuentas 100% digitales.

Acceso a la tarjeta

Con el fin de acelerar la disponibilidad de una tarjeta bancaria, los neobancos ofrecen una tarjeta virtual temporal que se puede utilizar inmediatamente para compras por comercio electrónico mientras la tarjeta física termina de llegar. Hoy en día sólo 5 de los 51 bancos tradicionales analizados ofrecen esta opción.

Tiempos medios

El tiempo medio necesario para abrir una cuenta y disponer de una tarjeta varía desde menos de un día hasta 25 días, dependiendo del banco. El tiempo medio de espera es de 7 días para los bancos digitales y neobancos y de 10 días para los bancos tradicionales.

Los canales de comunicación digital se reducen al mínimo para algunos bancos

Si bien el contexto COVID-19 insta a la comunicación remota y al asesoramiento virtual con los clientes, resulta bastante llamativo observar que los canales de contacto digitales aún no están plenamente integrados por todos los bancos.

Diferencias en el área pública y privada

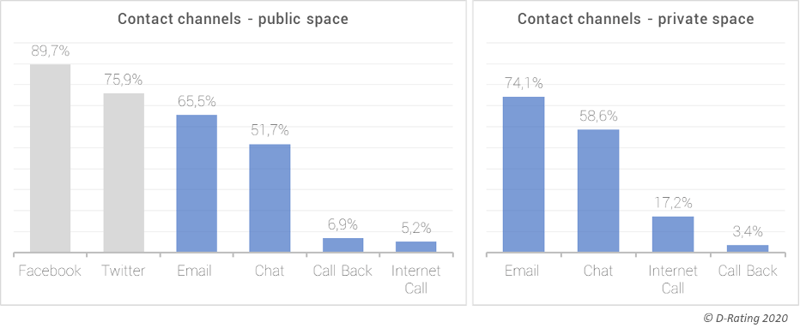

En el área pública disponible para los clientes potenciales, las opciones de correo electrónico y/o chat están disponibles con el 83% de los bancos. La comunicación a través de las redes sociales (Facebook y Twitter) también está presente. Sin embargo, los servicios de "devolución de llamada" o llamadas a través de Internet son ofrecidos por sólo una pequeña minoría de los bancos.

En el área privada disponible sólo para los clientes, los servicios de correo electrónico y/o chat están disponibles con el 93% de los bancos, las llamadas a través de Internet están disponibles por una sexta parte de los bancos y 4 bancos no ofrecen ningún canal de contacto digital dentro del área de cliente.

Diferentes canales de contacto ofrecidos por los bancos en el área pública y privada

Chatbots

Los chatbots (en la web o en la App) están disponibles en el área de clientes en el 48% de los bancos, pero algunos de ellos han demostrado una baja eficacia, lo que es un signo de una falta de comprensión de estas tecnologías.

El 37% de los chatbots probados no fueron capaces de abordar eficazmente todas nuestras preguntas de prueba como parte del proceso de evaluación.

Reserva de citas

Por último, el 67% de los bancos ofrecen la opción de reservar una cita en la sucursal a través de su web y/o aplicaciones móviles, y solo el 21% de ellos ofrecen una opción de videollamada.

Gran disparidad en las funcionalidades de la banca móvil

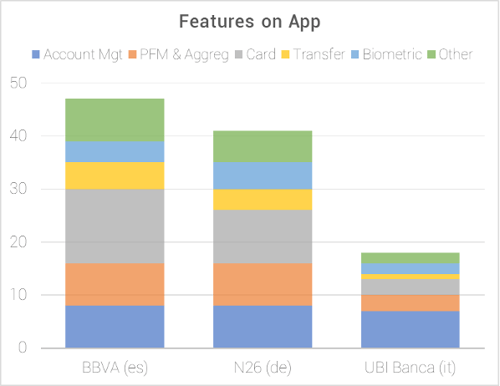

En cuanto a las características de las aplicaciones de banca móvil, observamos grandes disparidades entre los bancos, que se centran principalmente en la gestión de cuentas (por ejemplo, UBI Banca en Italia) y aquellos con las características más ricas y avanzadas (por ejemplo, BBVA en España, que incluso supera a la que ofrece N26 en nuestro país).

Lo que se ofrece en las aplicaciones móviles más completas es bastante homogéneo en las funcionalidades relacionadas con la gestión de cuentas, la gestión de finanzas personales (PFM) y la agregación de cuentas, pero el alcance es más diferenciado en las características relacionadas con el pago con tarjeta, transferencia de dinero, identificación biométrica, así como en otras funciones relacionadas con la geolocalización o la gestión de documentos.

Número de funciones de la aplicación de banca móvil de BBVA, N26 y UBI Banca, entre las 66 características evaluadas

Agregadores de cuentas

La mitad de los bancos ofrecen servicios de agregación de cuentas en sus aplicaciones web y/o móviles. Este servicio proporciona al cliente una visibilidad de todas sus cuentas y transacciones, incluidas las de otros bancos, favoreciendo así una relación bancaria centralizada dentro de dicho entorno bancario.

Algunos bancos van tan lejos como el uso de sistemas bancarios abiertos de agregación de cuentas para permitir a los clientes probar las aplicaciones móviles con sus datos bancarios. Las características de agregación de cuentas pueden estar convirtiéndose en una nueva herramienta de adquisición y retención de clientes para bancos tradicionales. Proporcionalmente, los bancos tradicionales son más activos en este tema específico que los bancos digitales y neobancos.

Gestión de finanzas personales-PFM

Sin embargo, en el territorio de la PFM, las características de alerta de gasto rara vez se ofrecen en aplicaciones móviles. Tales características se observaron en sólo el 28% de los bancos, en su mayoría bancos tradicionales.

La contratación de otros productos financieros a través de las aplicaciones móviles sigue siendo limitada para la mayoría de los bancos

Tras abrir una cuenta bancaria, la capacidad de digitalizar completamente la relación bancaria depende de la facilidad de contratación o suscripción del resto de productos financieros disponibles de forma digital, especialmente a través de las aplicaciones de banca móvil.

Además. la capacidad de un banco para anunciar sus ofertas en canales digitales y permitir una contratación o suscripción fácil y sencilla mediante la App de banca móvil podría afectar positivamente a sus resultados y propiciar la venta cruzada y, por tanto, una mayor relación con sus clientes.

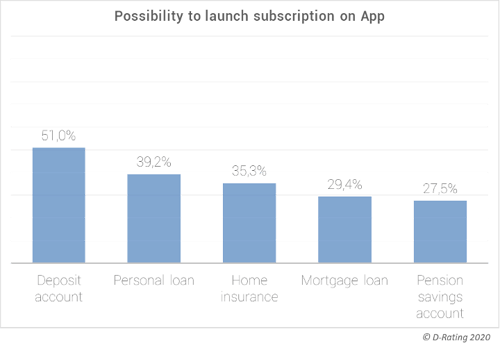

Pero la mayoría de los bancos ofrecen posibilidades limitadas a través de la aplicación móvil:

- Sólo la mitad de los bancos evaluados permiten abrir un depósito.

- Menos del 40% solicitar un préstamo personal o un seguro de hogar.

- Menos del 30% de los bancos permiten a los clientes iniciar una suscripción a préstamos hipotecarios o cuentas de ahorro de pensiones.

Porcentaje de bancos que ofrecen la posibilidad de contratar más productos desde la App

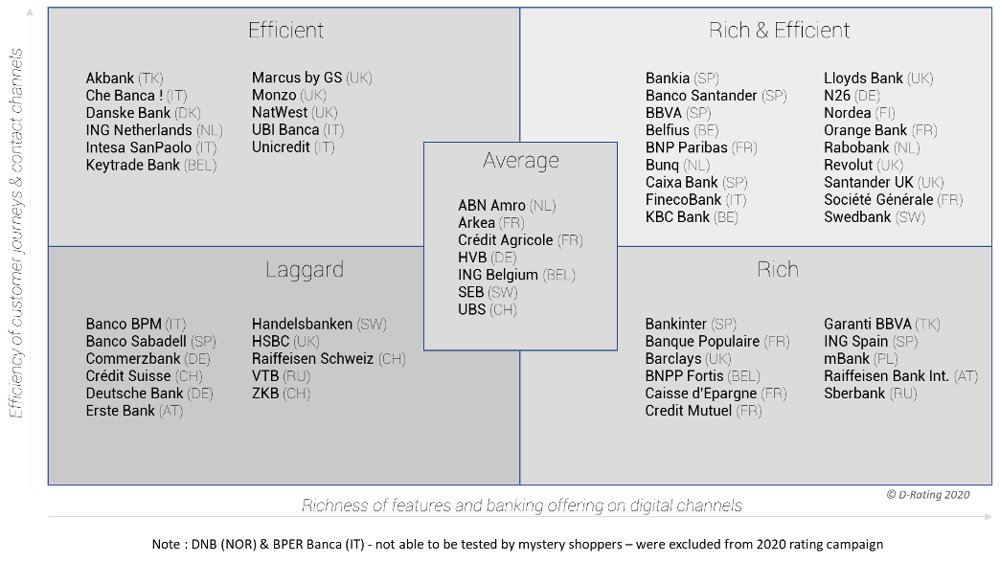

14 bancos tradicionales compiten en su experiencia digital con los principales bancos digitales y neobancos

Los bancos minoristas se diferencian en la experiencia digital que ofrecen a los clientes de dos maneras:

- La riqueza de las funcionales y la oferta bancaria en canales digitales,

- La eficiencia de los journeys digitales de los clientes y los canales de contacto.

Matriz y posición de los bancos en términos Riqueza / Eficiencia de su experiencia digital

Matriz y posición de los bancos en términos Riqueza / Eficiencia de su experiencia digital

14 bancos tradicionales se diferencian con un nivel de riqueza y eficiencia superior a la media, compitiendo de tú a tú con los principales bancos digitales y neobancos: Banco Santander, BBVA, Belfius, BNP Paribas, CaixaBank, FinecoBank, KBC Bank, Lloyds Bank, Nordea, Rabobank, Santander UK, Société Générale y Swedbank.

Esta gran experiencia digital es un activo, no sólo en términos de adquisición y retención de clientes, que son cada vez más exigentes cuando se trata de experiencia digital, sino también en el aumento de los resultados.

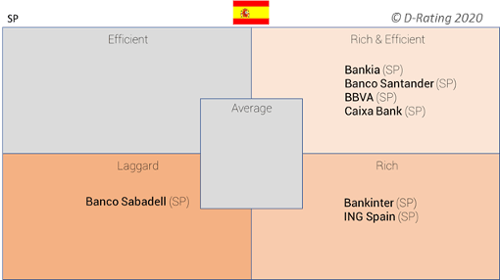

España

De los 7 bancos españoles analizados, 6 están bien posicionadas en la riqueza de su propuesta digital, con la excepción de Banco Sabadell.

Cuatro bancos españoles superan con una experiencia digital rica y eficiente: Bankia, Banco Santander, BBVA y CaixaBank.

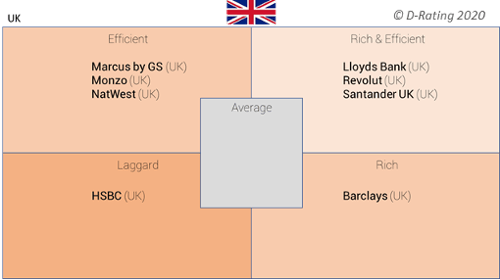

Reino Unido

La mayoría de los bancos británicos ofrecen una eficiencia de propuesta digital competitiva.

Tres marcas británicas destacan con una propuesta digital rica y eficiente: Lloyds Bank, Revolut y Santander UK.

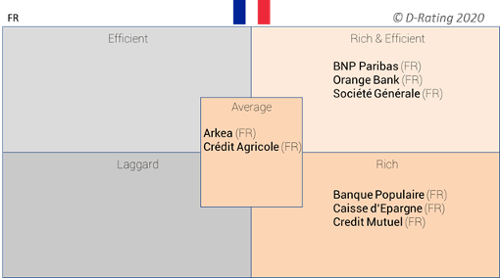

Francia

Todas los bancos franceses están bien posicionadas en la riqueza de su propuesta digital.

Los bancos "mutualistas" parecen dar prioridad a la inversión en riqueza en lugar de eficiencia en la experiencia de los clientes, al enfocarse más en la lealtad de los clientes que en la captación de nuevos clientes.

Tres marcas francesas superan al resto con una propuesta digital rica y eficiente: BNP Paribas, Orange Bank y Societe Generale.

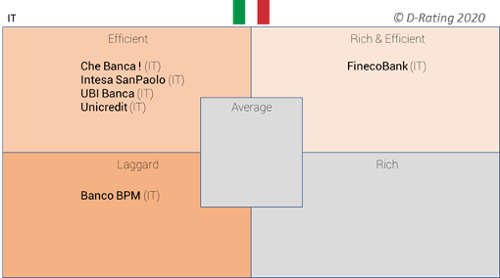

Italia

Todas los bancos italianas están bien valoradas en términos de eficiencia de su propuesta digital, con la excepción de Banco BPM.

Solo un banco italiano tiene una propuesta digital rica y eficiente: FinecoBank.

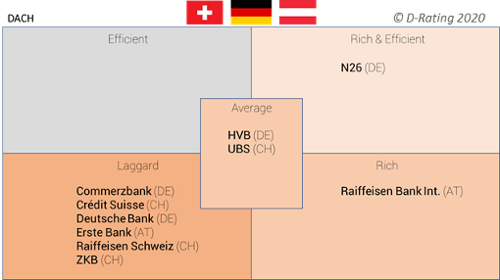

Países “germánicos”: Alemania, Austria y Suiza

La mayoría de los bancos germánicos tienen una puntuación inferior a la media en términos de la eficiencia de su propuesta digital.

Sólo una entidad supera con una propuesta digital que es rica y eficiente: el neobanco N26.

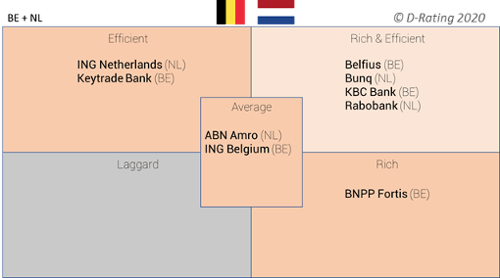

Bélgica y los Países Bajos

La mayoría de los bancos belgas y holandesas ofrecen una eficiente propuesta digital competitiva.

Cuatro bancos superan al resto con una propuesta digital rica y eficiente: Belfius, Bunq, KBC Bank y Rabobank.

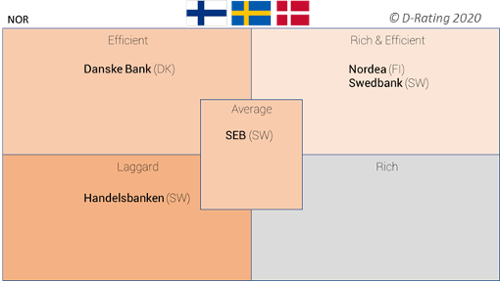

Países nórdicos: Suecia, Noruega, Finlandia

Los bancos nórdicos tienen diversos posicionamientos en términos de eficiencia de la propuesta digital.

Dos marcas nórdicas superan con una propuesta digital rica y eficiente: Nordea y Swedbank.

Esperamos te haya resultado interesante y si quieres acceder a la plataforma D-Rating para conocer todos los resultados, no dudes en contactar con nosotros o en suscribirte para ir recibiendo los próximos artículos.