Ayer un alumno me pregunto en clase del Máster en Marketing Digital sobre el concepto de LTV-Life Time Value, ya que le quedaba un poco confuso y quería conocer la fórmula y un ejemplo práctico, así que sobre la base de lo contesté, he preparado el siguiente artículo que espero te resulte interesante.

LTV y CAC ¿Qué significan y qué implican?

¿Qué significa LTV?

El LTV-Life Time Value (a veces también se le llama CLV de Customer Life Value o CLTV de Customer Life Time Value) se refiere al valor de un cliente a lo largo de su vida con nosotros. Es decir, cuanto más tiempo un cliente esté con nosotros, es más probable que nos compre más a lo largo de su relación, por lo que su valor tiende a ser más alto según pasa el tiempo.

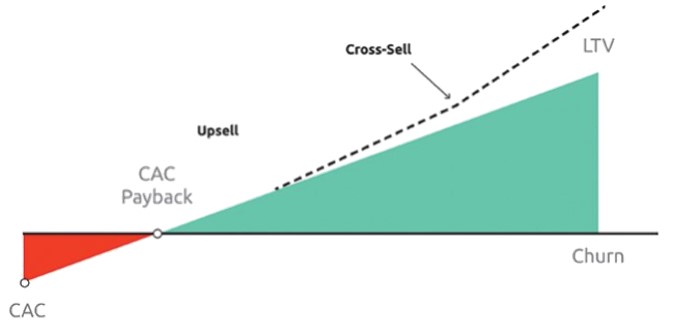

El LTV está muy relacionado con los conceptos de Up Sell y Cross Sell (venta cruzada), ya que sólo si conseguimos que un cliente nos compre más a lo largo de su relación con nosotros, es cuando su LTV crece (debemos intentar que el LTV sea lo más alto posible).

¿Qué significa CAC?

A su vez, este concepto está muy relacionado con otro que es Coste de Adquisición de un Cliente-CAC, que se refiere a cuánto nos cuesta captar un cliente. Podemos decir que su fórmula se basa en saber todos los costes de marketing y ventas (publicidad, comunicación, personal del departamento de marketing, costes del equipo de ventas…) entre el número de clientes nuevos que conseguimos.

Normalmente, captar un cliente nos cuesta mucho, pero si conseguimos que esté mucho tiempo con nosotros (LTV), podemos asumir determinados costes de captación (debemos intentar que el CAC sea lo más bajo posible) ya que, con el tiempo, recuperamos esa inversión que hacemos.

¿Qué significa el ratio LTV/CAC?

El ratio LTV/CAC es una fórmula que nos permite medir la eficiencia del embudo de marketing y ventas.

Lo hace respondiendo a una pregunta simple: ¿un cliente vale más (LTV) que lo que nos cuesta captarlo (CAC)?

- Si el LTV>CAC las cuentas nos salen, ya que estamos ganando dinero con ese cliente.

- Si el CAC>LTV estamos perdiendo dinero, ya que nos cuesta más atraerles de lo que podemos obtener con ese cliente a lo largo del tiempo (por eso hay que tener cuidado con los clientes que sólo hemos conseguido atraer por precio y que se van tan rápido como han llegado).

Por tanto, el ratio LTV/CAC nos ayuda a tomar decisiones comerciales importantes. Para saber qué hacer es importante saber cuánto LTV resultará de la próxima unidad de CAC.

¿Podemos invertir otros 1.000€ o es mejor invertir 100.000€? Sólo sabiendo el LTV y el CAC podemos saberlo.

El ratio nos ayuda también a decidir, por ejemplo:

- Si es mejor contratar a un comercial o hacer publicidad en Google Ads (si podemos hacer estos cálculos por canales de venta, aunque los canales digitales suelen ser más eficientes).

- O si es mejor priorizar la captación de clientes particulares o de empresas (si podemos hacer estos cálculos por tipología/segmentos de clientes).

¿Qué significa el churn?

Otro concepto relacionado con los anteriores y que hay que tener en cuenta, que es el del ratio de caída de clientes (churn rate), que es el número de clientes que dejan de serlo a lo largo del tiempo (aunque es normal que vayamos perdiendo clientes a lo largo del tiempo, debemos intentar que el churn sea lo más bajo posible).

Todos estos conceptos podemos relacionarlos de la siguiente manera:

Es decir, a lo largo del tiempo, ¿el ROI-Retorno de Inversión de nuestras actividades de marketing y ventas es positivo o negativo? Si el ROI es negativo, ya puedes ir cerrando porque con cada cliente que consigues captar estás perdiendo dinero.

Es decir, a lo largo del tiempo, ¿el ROI-Retorno de Inversión de nuestras actividades de marketing y ventas es positivo o negativo? Si el ROI es negativo, ya puedes ir cerrando porque con cada cliente que consigues captar estás perdiendo dinero.

Ejemplo del CAC y LTV

Hace poco estuve trabajando con una aseguradora para explicarles precisamente todos estos conceptos, así que te pongo el mismo ejemplo que les puse a ellos, a ver si te sirve:

- Si todos nuestros gastos en marketing en un año (publicidad, nóminas de los empleados del departamento, web…) son 50.000€ y conseguimos 500 clientes, nuestro CAC es de 100€:

Este dato, por sí sólo, no significa nada. Puede ser bueno o malo, sólo si somos capaces de compararlo con algo. Podemos compararlo con otros años para saber si ha subido o se ha reducido, compararlo con otros canales, con otros segmentos…o podemos compararlo con el LTV, para saber si estamos bien o mal.

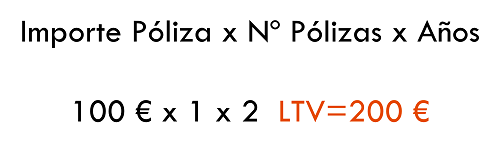

- Entonces pasamos a calcular el LTV: en este caso, cada cliente contrata un seguro que cuesta 100€ y permanece de media 2 años con nosotros. Nuestro LTV sería, en este caso, 100€ x 1 (seguro) x 2 (años):

En este ejemplo, el ratio LTV/CAC es 2:1, que, por sí sólo, tampoco nos dice nada (salvo que lo podamos comparar con otros años, con otros ramos, con otros canales, con otros segmentos…).

En este ejemplo, el ratio LTV/CAC es 2:1, que, por sí sólo, tampoco nos dice nada (salvo que lo podamos comparar con otros años, con otros ramos, con otros canales, con otros segmentos…).

¿Cómo mejorar el LTV?

- Si en vez de 2 años conseguimos que esté más tiempo con nosotros y siga pagando su seguro, su LTV aumenta.

- Si en vez de 1 conseguimos que contrate 2 seguros, su LTV aumenta.

- Si en vez de contratar un seguro de 100€ conseguimos que contrate uno de 150€, su LTV aumenta (es decir, si el valor de cualquier parte de la fórmula sube, su LTV sube).

Sabiendo esto es cuando puedes decidir, por ejemplo, hacer determinadas promociones para incentivar la venta cruzada, para fidelizar a los mejores clientes…Puedes plantear hacer acciones de fidelización, ya que puedes demostrar que los costes de hacerlo son menores que los ingresos que prevés obtener.

Además, en la medida en que tengas un LTV mayor, no sólo vas a poder hacer acciones de fidelización, sino que, como mejora tu ratio LTV/CAC, también podrás hacer más acciones de captación, engrandeciendo la labor de marketing y ventas al demostrar el aporte de valor al negocio.

La finalidad del LTV

La idea detrás de todos estos acrónimos es conseguir relaciones estables y duraderas: captar un cliente tiene un coste alto para las organizaciones y que normalmente no se amortiza con un único acto de compra. Es sólo en la medida que un cliente repite compra a lo largo del tiempo o sigue pagando su producto más tiempo, es cuando rentabilizamos los costes de captación.

Es por eso por lo que se convierte la fidelización en una fase muy relevante para las organizaciones. Y para conseguir una relación de “fidelidad” de nuestros clientes, es necesario que sea una relación a largo plazo. El ideal es pensar en los clientes como en un “noviazgo”, más que en una relación de una noche: en la medida en que más nos vamos conociendo, más confiamos el uno en el otro y por tanto es más probable que sigas estando a mi lado por más tiempo.

Éste contenido forma parte de una serie en la que seguimos clarificando una serie de conceptos para ser un/a buen CMO Digital:

- La experiencia cliente digital y la relación entre CX > DX > UX

- Cómo ser un CMO digital – Uso de datos para definir la estrategia

- Captación o fidelización de clientes ahora ¿qué hacer?

Si quieres que te ayudemos a hacer un ejercicio parecido a este, no dudes en comentárnoslo que estaremos encantados de ayudarte en lo que necesites:

Fernando Rivero -CEO de ditrendia

¿Qué te pareció este artículo? Me interesa saber lo qué piensas, así que coméntamelo en Twitter o en Linkedin.

Fuentes consultadas:

- https://go.forrester.com/blogs/cmosandcsosworkingtogethertoscalemarketingandsales/

- https://blog.simplestrat.com/supercharging-your-saas-business-model-for-hypergrowth

- https://www.forentrepreneurs.com/ltv-cac/

- https://www.myzone.org/operator-blog/blog/myzone/how-myzone-can-help-your-brick-and-mortar

- https://www.softwareplatform.net/2019/05/22/saas-metrics-for-enterprise-driven-b2b-networks-modified-ltv-cac/